順番を間違えました(本当は2番目にしたかったのに)。もういいっす。

まず、イデコ(企業年金)で何ができるの?

と、いうことを説明すると

毎月、積み立てでインデックス投信を買う。

こんな感じです。

選択肢として、社債・株式、国内・海外などがありますが、アップルの株を買うみたいな個別株の積み立てはできません。

インデックス投資とは、日経平均やNYダウ、NASDAQ(ナスダック)が身近でわかりやすいと思いますが、数十~数百の大手企業の平均値。

複数企業の株式を分散投資するやり方です(一社集中だとリスクが大きいが、リスクを分散すれば安心)。

投資信託にはアクティブ投信という、攻めたインデックス投資もあります。

例えばインド、ブラジルなどの新興国株の割合を増やしたものや、独自の予想で凡庸ではないラインナップを構成したり。

ただ、イデコには攻めた内容のインデックスはありません。

種類はあるものの、手堅いものしかありません(年金の補填という特性上、これは仕方のないこと)。

競馬の3連単予想で言うなら、まあ一番人気の馬は必ず絡めますよね、手堅いのですよ、石橋ですよ。

え~、じゃあ大胆なことはできないの? つまんない。

私は考えました。

結論から言うと、あります。

だが、少し待ってくれ、もう少し説明が必要…。

事実として手堅い手堅いインデックス投信が、言うほど超安定か? と、いう話です。

最初にコロナが流行しだした際、日経平均(に限らず世界中の株式)がどれだけ下がったかご存じ?

30%とかですよ、1,000万を投資していたら、ほんの一日二日で300万の価値が飛ぶわけですよ。

まあ、結果論を言えば短期的に盛り返したわけで、慌てず騒がず静観していたら損した分は回復したのです。

損したのは、「おしまいやあ、地獄の底まで下がり続けるぞ」と、狼狽して安値で売りに出した人だけです。

そんなに下がったの? 知らなかったわ~、くらいの人が実は最強だったり。

でも、ロシアのウクライナ侵攻とか株式市場がドン引きするような、劇的なことって割とよく起こります。

とはいっても、だいたいは、一年と待たずに元通り、あるいはそれ以上に回復します。

だから、長期投資は「果報は寝て待て」、の世界観なのですね。

何もしないのがイチバン、という。

積極的に運用してえな、という考えだとツマラナイ、とってもツマラナイ。

ちょっとだけ、話の方向性がそれますが、大事なことなので書きます。

じゃあ、長期投資なら増えるのが約束されているわけだし、定期預金とか国債とかに資産をつぎ込むのはアホやん。

こう思う方もいるかもしれません。

もちろん金利のこと(軽度のインフレが起き続けていること)、ドル円レートの変動も考えなくてはいけないのですが、それはいったん置いておいて…。

その~…、可能性としては、回復するまで10年20年、あるいはそれ以上かかるような下落が起きるかもしれない。

60歳になったときに昭和のバブル崩壊、あるいは世界に目を向けて、ロシア革命、大恐慌、核ミサイルの使用、みたいな不測の事態が起きたら?

投信が70%下落、ちょっと待ってよ、500万を受け取る想定で人生設計してきたのに、150万まで目減りしちゃったよ。

待てば何とかなる?

待てないっつ~の! 今、おカネがいるの! よしんば、苦しみつつ20年待ったらいいとして…死んでるかもしれねえよ!

こんなことなら、積み立てに使った400万をタンス預金でもしとけばよかったぜ。

こういったリスクがあるから、定期預金とか国債とかに資産をつぎ込む選択肢も現実的なわけです。

ちなみに、イデコの投資先として定期預金、あります。

例えば、三菱UFJ銀行確定拠出年金専用3年定期預金…とか。

積極的に運用してえ、って言っているのに何だと? 定期預金(利率 年0.20%)とは何? バカなの?

大胆な運用できるから! 説明する、ちょっと待って。

うん…、もう一つ大事なことを付け加えねばならないな。

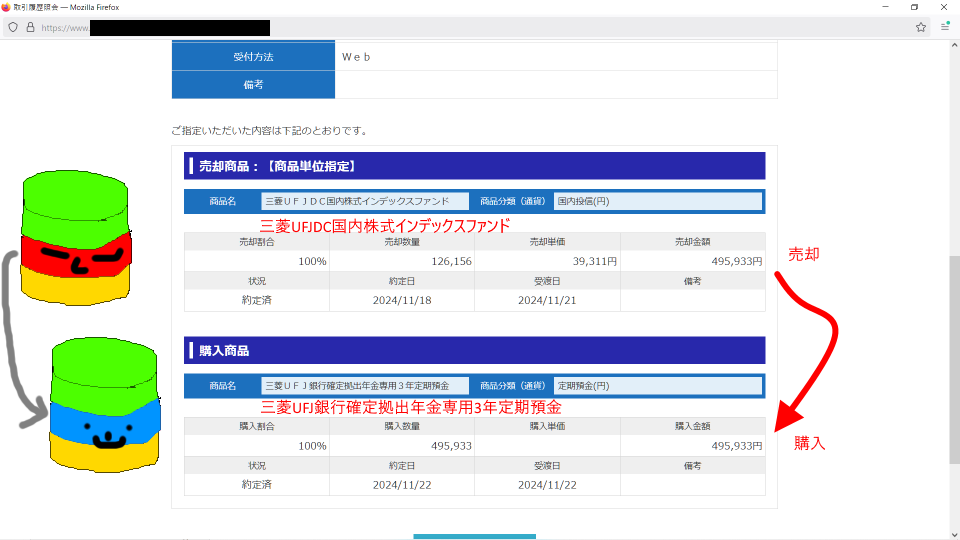

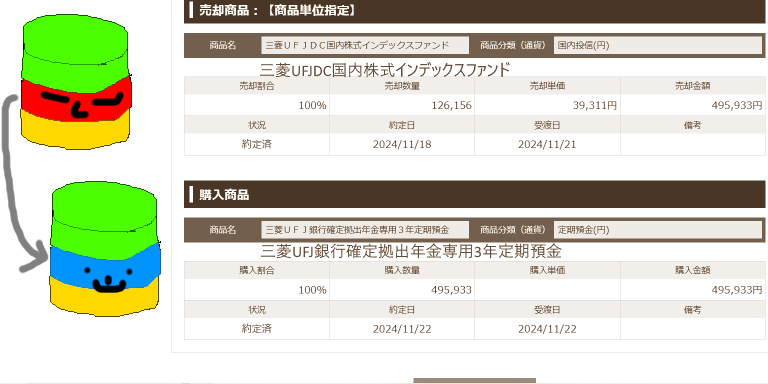

スイッチングということが、イデコでは可能です。

例えば積み立てを続け、運用も成果をだして資産価値100万まで増えた、コンバット越後ファンドを保有しているとします。

これを、売却して同等の価値で他の運用商品に入れ替えること(※注1)が可能です。

最近、株式の上昇が続いているが、危険だな、リーマンショックに類する経済ショックが起きるかもしれない…。

そんなタイミングで、たらふく肥えたコンバット越後ファンドを3年定期預金にスイッチングします。

株の運用業界では、キャッシュで持つ、などと言いますが、

情勢に不安を感じるときに、資産を現金の形で温存する作戦のことです。

(イデコではキャッシュで持つことはできませんが、定期預金なら同じことです)

もし、スイッチングした数か月後に〇〇ショックが起こって、100の価値があったコンバット越後ファンドが70まで目減りしたら?

70まで目減りしたところで(定期預金に付け替えているからダメージ0だぜ)、再び××ファンドにスイッチングしたら?

その後、70まで目減りしたファンドは110まで回復するとします。

何もせずにファンドを保持していれば、100→70→110という下って登って…という地味な結果を受け取るだけです。

しかし、70まで減ったときにノーダメージの100で安くファンドを購入したら?

100→157 ですよ。

この差はデカいと思いませんか?

これが、人と差をつけるイデコのアクティブ運用メソッドですよ。

私もこれを考えて早速、定期預金に付け替え(※注2)をしているのですが、さてはてどうなるか…、数年後、ご報告したいと思います。

スイッチングのメリットばかり書きましたが、当然ながらデメリットもあります。

もし、売却したファンドがその後も価値を上昇させ続けたら…?

裏目ですね、利益を享受する機会を喪失します。

しかし、定期預金なのだから、額が減ることは無いのです(損ではない)。

とはいえ、大切なお金の運用ですから、ご自身の慎重な判断で後悔の無きよう、お願い申し上げます。

※注1 100%ではなく、任意の割合で売却することも可能です

※注2 私が利用しているサイトでは運用商品預替という文言でした

コメント